Folge 1 von «CASH IS KING - Vonovia und Co. verstehen». Eine Reihe von Knut Unger zur Lage der finanzialisierten Wohnungswirtschaft.

Aktualisiert am 4.5.2024: Zeitgleich zum Erscheinen dieses Textes am 30. April haben sich neue Entwicklungen ergeben, die hier in einer aktualisierten Version eingearbeitet wurden.

Über zehn Jahre hinweg kannten die Immobilienwerte der Finanzanlagenindustrie nur eine Richtung: nämlich aufwärts. Dann kam Mitte 2022 die Zinswende. In der Folge mussten auch die großen börsennotierten Wohnungskonzerne ihre Immobilien in Deutschland um viele Milliarden abwerten. Schuldenfinanzierte Geschäftsmodelle, die auf baldige Realisierbarkeit der fiktiven Buchwerte gewettet haben, sind ins Schlingern geraten. Langfristig orientierte «Mietenabschöpfungsunternehmen» wie vor allem die Vonovia und die LEG setzen alle erdenklichen Hebel in Bewegung, um auch aus dieser Krise wiederum als Gewinner hervorzugehen. Es ist gut möglich, dass sie damit erst einmal Erfolg haben werden. Aber um welchen Preis?

Am 11. März 2024 musste die LEG Immobilien SE – mit 167.000 Wohnungen der zweitgrößte Wohnungskonzern in Deutschland – bekannt geben, dass der fiktive Zeitwert ihrer Wohnungen im Jahr 2023 um 2,4 Milliarden Euro gesunken ist. Bilanziell machte der Konzern über 1,5 Milliarden Euro Verlust. Trotzdem will der LEG-Vorstand nach einem Jahr Pause wieder eine kräftige Dividende ausschütten: 181 Millionen Euro. Das sind 21,7 Prozent der Bruttomieteinnahmen des Jahres 2023. Das heißt: Es gehen 22 Cent von jedem Euro gezahlter Miete an die Aktionärinnen und Aktionäre.

Knut Unger ist Mitarbeiter des MieterInnenvereins Witten und Umg. e.V. und aktiv bei der Plattform kritischer Immobilienaktionär*innen und dem bundesweiten Mieter*innenbündnis VoNO!via & Co.

Am 15. März folgte dann die Ankündigung der sehr viel größeren Vonovia SE. Sie musste den Wert ihrer Bestandimmobilien um 10,6 Mrd. Euro reduzieren. «Wir haben in der Geschichte der Bundesrepublik noch nie so hohe Wertreduktionen gesehen wie 2023», sagte Vonovia-Chef Rolf Buch laut Medienberichten. Der Bilanzverlust («Periodenergebnis») betrug 6,8 Mrd. Euro. Die Dividendenausschüttung soll dennoch auf 733,2 Millionen Euro erhöht werden. Das sind bereinigt 21,9 Prozent der Mieteinnahmen – ebenfalls 22 Cent von jedem Euro gezahlter Miete.

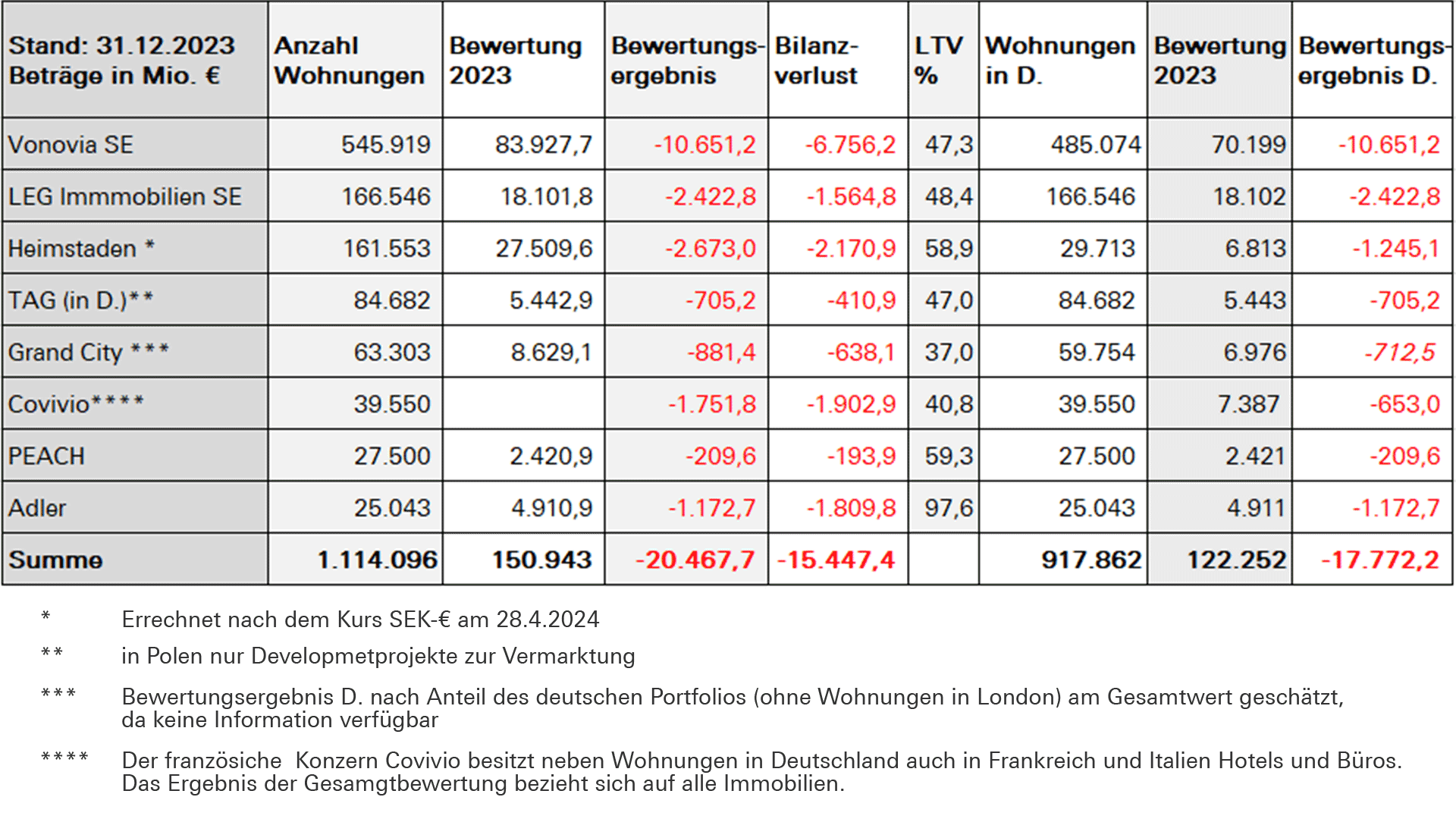

Auch die anderen börsennotierten Wohnungsunternehmen schrieben ihre fiktiven Immobilienwerte ab: 705 Millionen Euro waren es bei der TAG Immobilien AG (85.000 Wohnungen in Deutschland), 890 Millionen Euro bei der Grand City Property (60.000 Wohnungen in Deutschland). Der Zeitwert der deutschen Wohnungen der französischen Covivio sank um 640 Millionen Euro, beim schwedischen Börsenkonzern Heimstaden verlor das deutsche Portfolio 1,2 Milliarden Euro an Wertzuschreibungen. Die Schweizer Wohnungs-AG PEACH musste 210 Millionen abschreiben, und bei der angeschlagenen Adler AG waren es 760 Millionen Euro (siehe Tabelle).

Alles in allem machten die acht auf deutschen Wohnungsmärkten tätigen börsennotierten Immobilienkonzerne einen Bilanzverlust von fast 15,5 Milliarden Euro. Ihre knapp 920.000 Wohnungen in Deutschland wurden im Jahr 2023 um fast 18 Milliarden Euro abgewertet und hatten danach noch einen beigelegten Zeitwert von 122 Milliarden Euro.

Aufstieg und Fall der Immobilienwerte

Der wichtigste Grund für diese Entwicklung: In den vergangenen zwanzig Jahren, und besonders in der Periode der Niedrigzinsen (bis Mitte 2022), haben die finanzialisierten Wohnungskonzerne ihre fiktiven Immobilienwerte immer weiter nach oben geschraubt. Wegen der gestiegenen Zinsen werden diese übertriebenen Erwartungen jetzt wieder gestutzt.

Ein Beispiel: Stahlarbeiterwohnungen im südlichen Ruhrgebiet standen nach dem Erwerb durch die Deutsche Annington im Jahr 2005 mit jeweils gerade einmal 42.000 Euro in der Bilanz. Heute ist eine Vonovia-Wohnung in der Region angeblich über 120.000 Euro wert. Diese «Wertschöpfung» ist nicht auf Investitionen zurückzuführen (nur der kleinere Teil der Vonovia-Wohnungen im Ruhrgebiet wurde umfassend modernisiert), sondern basiert auf der Zuschreibung fiktiver Verkehrswerte. Diese würden aber erst dann wirklich realisierbar, wenn die Mieten und Verkaufspreise den prognostizierten Werten auch entsprächen.

Die Methode haben die Konzerne nicht erfunden. Sie folgt den internationalen Rechnungslegungsstandards IAS/IFRS, die zuerst Anfang der 2000er Jahre für die börsennotierte Immobilienwirtschaft in den USA entwickelt und kurz darauf auch für europäische Aktiengesellschaften verbindlich wurden. Um die nach diesen Standards geforderten «beizulegenden Zeitwerte» zu ermitteln, werden nach dem Discounted Cash Flow-Modell (DCF) jeweils die erwarteten Zahlungsströme für die kommenden zehn Jahre geschätzt, und anschließend der bei einem hypothetischen Verkauf realisierbare Restwert. Mit Hilfe angenommener Zinssätze werden aus diesen Erwartungen aktuelle Barwerte berechnet. Erwartungen steigender Mieten erhöhen den Wert. Modernisierungen steigern nicht nur die Mieterwartungen, sie senken auch den Instandhaltungsbedarf und tragen auf diese Weise zu einem höheren Verkehrswert bei.

Einen entscheidenden Einfluss auf das Bewertungs-Ergebnis haben die angenommenen Zinssätze für die Barwertermittlung. Werden diese Zinssätze nur um 0,25 Prozentpunkte verändert, hat das für einen Konzern wie Vonovia Auswirkungen von mehreren Milliarden Euro. Die Zinssätze berücksichtigen angeblich die Risiken des Kapitalmarkts ebenso wie die Risiken unterschiedlicher Immobilienstandorte. Bei ihrer Festlegung werden große, meist international tätige, Gutachterbüros beteiligt, was dazu führt, dass es bei unterschiedlichen Unternehmen zu ähnlichen Entwicklungen kommt.

Die Einzelheiten sind komplex und nicht vollständig transparent. Als Ausgangspunkt der Einschätzung gelten Zinsen einer risikoarmen Anlage, etwa aus Bundesanleihen. Diese waren 2019 bis 2021 oft negativ, stiegen dann 2022 aber wieder auf über 2,5 Prozent. Bedenkt man diesen großen Sprung, fallen die Wertverluste der Immobilienkonzerne noch gemäßigt aus.

Das Beispiel Vonovia

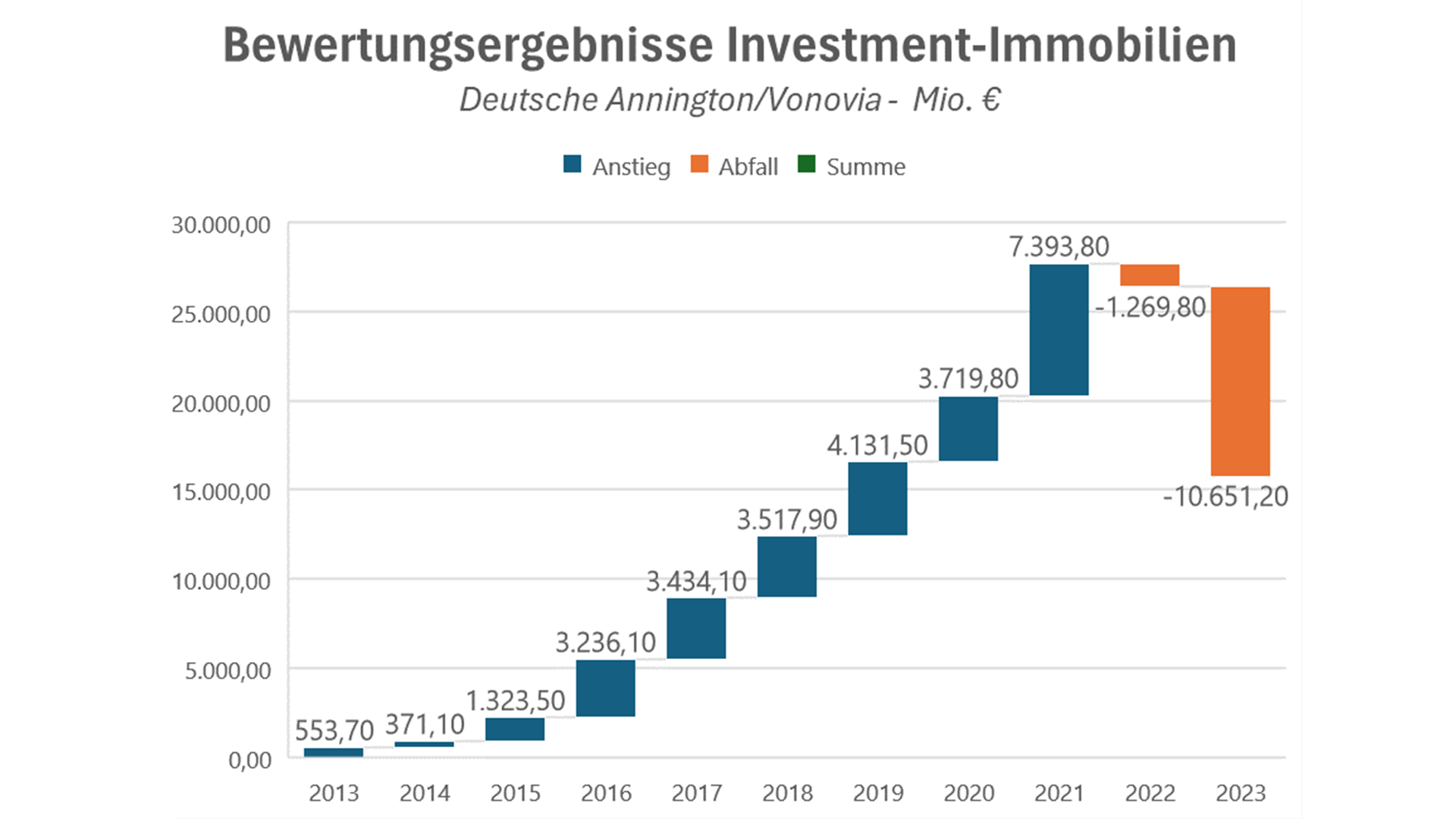

Sehen wir uns die Entwicklung am Beispiel der Vonovia an. Die zweite Abbildung zeigt die jährlichen Wertzuschreibungen des gesamten Immobilienbestandes der Deutsche Annington/Vonovia seit dem Börsengang 2013 bis 2023. Seit 2016 wurden den Immobilien jährlich mehrere Milliarden Euro zusätzlicher Wert zugeschrieben, ohne dass dem irgendwelche Zukäufe oder Bestandsinvestitionen zu Grunde lagen. Im Jahr 2021 wurde ein Spitzenwert dieser wundersamen Vermögensvermehrung erzielt: ein Plus von 7,4 Milliarden Euro. Diese fiktiven Wertzuschreibungen wurden nicht ausgezahlt (und es wurden für sie übrigens auch keine Steuern bezahlt), aber sie vermehrten das fiktive Eigenkapital in den Jahren 2013 bis einschließlich 2021 um mehr als 27 Milliarden Euro.

Die Zinswende hat diesen Trend beendet. Bereits 2022 musste die Vonovia 1,3 Milliarden Euro abschreiben, zum ersten Mal seit der Finanzkrise 2008. In den Jahren 2022 und 2023 wurde ein erheblicher Teil des zuvor angesammelten fiktiven Eigenkapitals wieder vernichtet.

Der Grund für die starke Schwankung sind die Zinsen: Im «Erfolgs-Jahr» 2021 war für die deutschen Immobilien der Vonovia ein Diskontierungszinssatz von 4,4 Prozent angenommen worden, der mit Abstand niedrigste Wert seit 2013 (6,1 Prozent). Dieser beschreibt einen Zinssatz, der zur Berechnung des Barwertes einer Investition dient. Trotz offensichtlicher Risiken wurde dieser Zinssatz 2022 noch einmal leicht auf 4,3 Prozent abgesenkt. Im Geschäftsjahr 2023 allerdings war diese Verzögerungstaktik nicht mehr aufrechtzuerhalten. Der Zinssatz wurde, der allgemeinen Entwicklung entsprechend, auf 5,1 Prozent angehoben. Das war der entscheidende Faktor für die aktuelle Abwertung um 10,6 Milliarden Euro.

Zwar spielt auch die Inflation eine Rolle. Ihr gegenüber steht aber der zweite entscheidende Faktor: erhöhte Mieterwartungen. Bei ihrer Wertermittlung 2023 geht die Vonovia von Marktmieten aus, die 12 Prozent über den tatsächlichen Mieten im Bestand liegen, und die in der nächsten Dekade jeweils um 2,1 Prozent jährlich steigen sollen. Würde man von den tatsächlich erzielten Ist-Mieten ausgehen und die erwarteten Mietsteigerungen nur geringfügig verringern, wäre der Wertverlust der Vonovia noch einmal über 10 Mrd. Euro höher als im Geschäftsbericht 2023 eingeräumt wurde. Das ist entscheidend: Die Bewertung der Immobilien hängt an wichtigen Stellen von Wunschprognosen der Konzerne ab. Diese beruhen mehr auf verabredeten Annahmen beruhen als auf überprüfbaren Fakten. Aber das wissen auch die beteiligten Großinvestoren.

Unter dem Strich gilt: Da die Zinsen gestiegen sind und die Immobilienpreise sinken, sinken auch die erwarteten Zahlungsströme, und das schlägt sich in den Immobilienbewertungen und damit auch in den bilanziellen Gewinn- und Verlustrechnungen nieder.

Eine Pleitewelle entsteht daraus allein aber noch nicht. Es wurde ja nicht real weniger Geld für die Deckung der laufenden Kosten eingenommen. Gleichwohl sind die Ergebnisse unangenehm für die Konzerne. Denn es stieg die fiktive Verschuldungsrate (LTV), bei der Vonovia im Jahr 2023 von 45,1 auf 47,3 Prozent. Und diese gestiegene Verschuldungsrate ist eindeutig nicht von Vorteil, wenn man günstige neue Kredite für die Ablösung der auslaufenden Anleihen sucht. Genau das ist das eigentliche akute Problem von Vonovia und Co. Und das ist auch das Thema in einer weiteren Folge der Reihe «Cash is King».

Wie geht es weiter?

Die Immobilien-Magnaten von Vonovia und LEG und Co. erzählen ihren Anleger*innen, dass die Talsohle bald durchschritten sei. Sie zahlen ihnen mit höheren Dividenden bereits jetzt eine Prämie für die Zeit nach der Durststrecke aus. Im zweiten Halbjahr 2023, so hieß es bei mehreren Wohnungskonzernen, sei der Abwertungstrend bereits abgeflaut. Sie hoffen, dass die Leitzinsen, deren Erhöhung der wichtigste Auslöser der verringerten Wertzuschreibungen war, bald wieder sinken.

Im ihrem am 30. April 2024 veröffentlichten Quartalsbericht nahm die Vonovia, wie im ersten Quartal üblich, keine Wertkorrektur vor. Die Ergebnisse aus der Neubewertung zum 31.12.2023 wurden schlicht fortgeschrieben. Eine Neubewertung findet zum 30.6.2024 statt. Trotzdem frohlockte das Management in seiner Pressemitteilung:

«Die Talsohle bei der Wertentwicklung ist praktisch greifbar. Wir erwarten, die Phase der Stabilisierung in diesem Jahr abzuschließen. Die Rückkehr zum Wachstumskurs ist in Sicht. Spätestens ab 2025 wollen wir umschalten und uns wieder auf die Steigerung unserer Erträge konzentrieren.»

Man wird sehen, ob dieses Wachstum aus mehr als steigenden Mieten bestehen wird.

Manche Wohnungsunternehmen mit noch extremeren Überwertungen oder hohen Verschuldungsraten sind schon vor Beginn der eigentlichen Abwertungsphase gescheitert. So René Benko und seine Signa-Gruppe. Eng wird es jetzt auch für andere große Unternehmen sowie für weitere unterfinanzierte Fondsmanager. Als Folge der Abwertungen ist mit weiteren Ausfällen und Abwicklungen zu rechnen. Den Schaden haben nicht nur Anleger*innen, sondern vor allem die betroffenen Mieter*innen und die Kommunen.

Konzerne wie Vonovia & Co. haben genügend Ressourcen, die nächsten Jahre zu überbrücken. Aber auch sie müssen Investitionen zurückstellen. Zwar sind Zinssenkungen der Europäischen Zentralbank zu erwarten, so paradiesisch wie in den vergangenen Jahren wird es aber für das Schuldenmachen kaum wieder werden. Ob die jetzt eingeleiteten Investitionsaufschübe in den Wohnungsbestand und den Neubau jemals wieder aufgeholt werden können, ist fraglich. Sicher ist nur eins: Die Mieten werden weiter angehoben. Die Immobilienwerte sind zwar eigentlich nur Luftschlösser. Aber richtig bleibt auch: Wenn sie brennen, geraten ganz real Wohnungen, Arbeitsplätze und die Finanzsicherheit in Gefahr.